Quello che segue è il rendiconto della mia esperienza con MoneyFarm nel 2015…

– Clicca qui per il monitoraggio dell’investimento dal 13 maggio al 31 dicembre 2015

– Clicca qui per il monitoraggio dell’investimento in tutto il 2016

– Clicca qui per il monitoraggio dell’investimento in tutto il 2017

– Clicca qui per il monitoraggio dell’investimento in tutto il 2018

– Clicca qui per il monitoraggio dell’investimento in tutto il 2019

– Clicca qui per il monitoraggio dell’investimento in tutto il 2020

– Clicca qui per il monitoraggio dell’investimento in tutto il 2021

– Clicca qui per il monitoraggio dell’investimento in tutto il 2022

Che cos’è MoneyFarm? Come funziona? Funziona?

MoneyFarm è una SIM (Società d’Intermediazione Mobiliare) autorizzata ad offrire servizi finanziari a professionisti e risparmiatori attraverso consulenze finanziarie indipendenti, online e personalizzate.

L’investitore, attraverso il questionario basato sul proprio comportamento finanziario, riesce a determinare il profilo d’investitore utilizzato, insieme agli obiettivi di investimento, per conoscere il livello di rischio e di adattare a questo il portafoglio con i rendimenti passati e quelli presunti e futuri.

Il portafoglio contiene, in una percentuale scaturita sulla base del profilo, circa una decina di ETF (Exchange Traded Funds) ovvero delle particolari tipologie di Fondo, che replicano passivamente un indice finanziario e sono quotati in borsa, per garantire la diversificazione dell’investimento, il basso costo e la liquidità.

MoneyFarm offre l’abbonamento alla Gestione Patrimoniale il cui scopo è quello di incrementare nel tempo il valore dell’investimento, studiato con il loro cliente in funzione dei suoi bisogni, monitorandolo in maniera assidua per elevare i rendimenti.

tuo capitale.

In realtà è molto semplice, si compila un questionario, si definiscono gli obiettivi, si viene affiancati da un consulente per qualsiasi necessità e si tiene sotto controllo aderendo ai ribilanciamenti proposti dall’azienda.

Quanto costa investire con Moneyfarm?

Esistono 4 fasce di prezzo che si basano sull’ammontare totale dell’investimento

– Da 0 a 14.999€ si spende annualmente l’1,00% sul capitale investito IVA esclusa

– Da 15.000€ a 199.999€ si spende annualmente lo 0,60% sul capitale investito IVA esclusa

– Da 200.000€ a 499.999€ si spende annualmente lo 0,40% sul capitale investito IVA esclusa

– Oltre 500.000€ si spende annualmente lo 0,30% sul capitale investito IVA esclusa

+ costo medio dei fondi 0,3%

I vantaggi economici sono evidenti, con Moneyfarm

– Nessun costo di entrata o di apertura, l deposito dei soldi sul conto sono sempre gratuiti

– Nessuna commissione per la negoziazione delle transazioni, compresi i ribilanciamenti già inclusi nell’abbonamento.

– Massima libertà, non ci sono vincoli di durata o altro, quando si desidera si può recedere dall’abbonamento senza dover dare spiegazioni e soprattutto senza costi.

Come iscriversi a Moneyfarm

Se vuoi scoprire, senza impegno iniziale, come funziona Moneyfarm e accedere al pannello di controllo per creare un conto demo, leggi subito il mio articolo per effettuare la registrazione passo per passo.

Riduci i costi di commissione con il codice amico!

Se vuoi procedere alla sottoscrizione del servizio Moneyfarm, dopo esserti iscritto e aver finalizzato la procedura, e risparmiare il costo del servizio approfitta del Codice Amico che puoi trovare con tutte le informazioni in questo articolo.

E’ importante sapere che qualunque sia l’abbonamento scelto è possibile cancellarsi dal servizio in ogni momento, senza alcun costo aggiuntivo.

Ho voluto testare il servizio e, nel tempo, utilizzerò questo post per aggiornare impressioni, commenti e grafici sull’andamento del portafoglio.

Dal questionario risulto avere un comportamento finanziario equilibrato, per MoneyFarm non sono completamente a mio agio di fronte ad investimenti che presentano qualche rischio ma non li escludo dal mio portafoglio. Ho compreso che investendo i miei risparmi in maniera consapevole posso aumentare il rendimento del portafoglio e quindi utilizzo strumenti d’investimento diversificati mantenendo comunque un alto grado di liquidità. Prendo rapidamente le mie decisioni in ambito finanziario, non sono particolarmente soggetto all’ansia e accetto un significativo grado di incertezza. Credo nelle mie capacità in ambito finanziario pensando di essere più bravo della media delle persone con il rischio a volte di sopravvalutarmi. Sono piuttosto aperto alle situazioni incerte e a strumenti di investimento che non mi sono familiari. Prendo decisioni di carattere finanziario in maniera piuttosto impulsiva.

Il mio orizzonte temporale è di 5 anni con inizio il 13 maggio 2015, di seguito aggiornerò l’articolo inserendo grafici

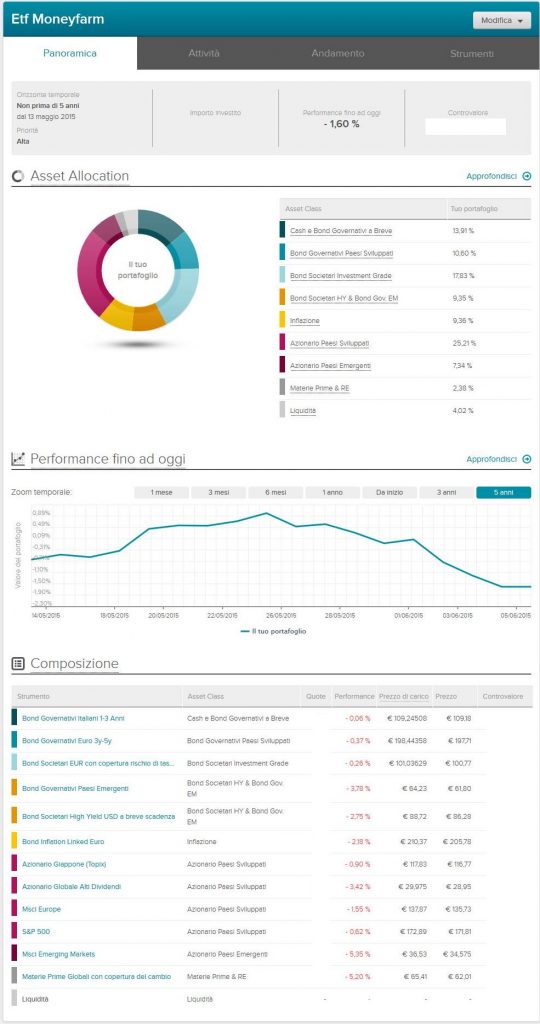

L’Asset Class è composto da Cash e Bond Governativi a Breve, Bond Governativi Paesi Sviluppati, Bond Societari Investment Grade, Bond Societari HY & Bond Gov. EM, Inflazione, Azionario Paesi Sviluppati, Azionario Paesi Emergenti, Materie Prime & RE e Liquidità.

2015-06-05 -1,6%

Bond Governativi Italiani 1-3 Anni FR0011313741

Bond Governativi Euro 3y-5y LU0290356954

Bond Societari EUR con copertura rischio di tasso IE00B6X2VY59

Bond Governativi Paesi Emergenti IE00B5M4WH52

Bond Societari High Yield USD a breve scadenzaIE00BCRY6003

Bond Inflation Linked Euro LU0290358224

Azionario Giappone (Topix) FR0010245514

Azionario Globale Alti Dividendi IE00B9CQXS71

Msci Europe FR0010261198

S&P 500 IE00B5BMR087

Msci Emerging Markets LU0292107645

Materie Prime Globali con copertura del cambio IE00B58HMN42

Liquidità

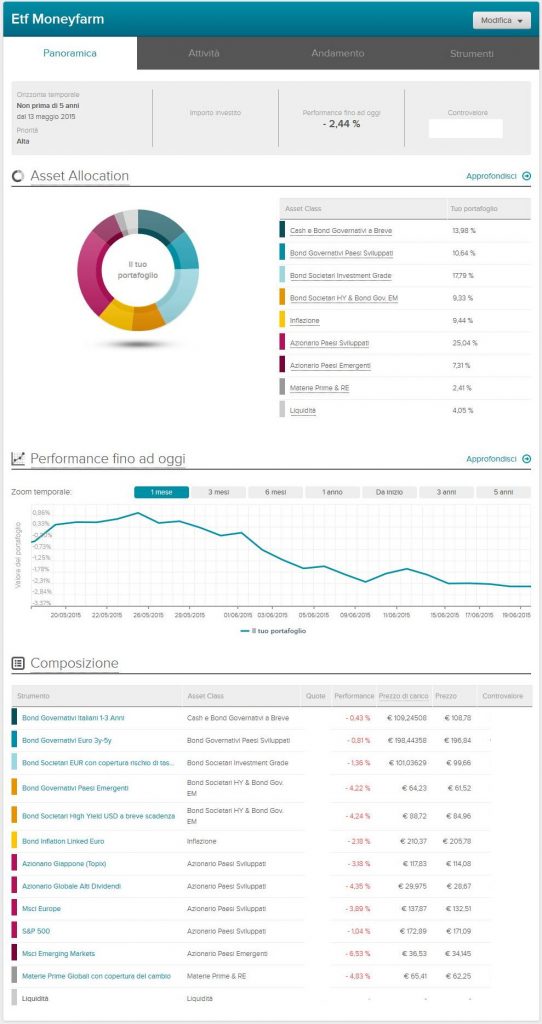

2015-06-19 -2,4%

A poco più di un mese dall’investimento il portafoglio ha raggiunto, ieri, un rendimento negativo del 2,4%.

MoneyFarm mi ha contattato il 17 giugno per illustrare la “loro visione” sui motivi di questo ribasso imputandolo, in massima parte, all’incertezza sulla Grecia e sul fatto che ancora non è chiaro quale sia l’esito della vicenda.

Mi è stato fatto presente che a luglio il portafoglio verrà ribilanciato.

E’ chiaro che con un orizzonte temporale di 5 anni, non così lontano ma tantomeno così breve, non faccia piacere entrare in un momento difficile come questo…

MoneyFarm, sempre telefonicamente e tramite un addetto, mi ha contattato anche il 18 giugno per sincerarsi che mi fosse chiaro quanto emerso dalla telefonata del giorno precedente e per informarmi che l’ufficio Marketing chiede la cancellazione del mio articolo sul codice sconto di MoneyFarm… (per i dettagli fai click qui!).

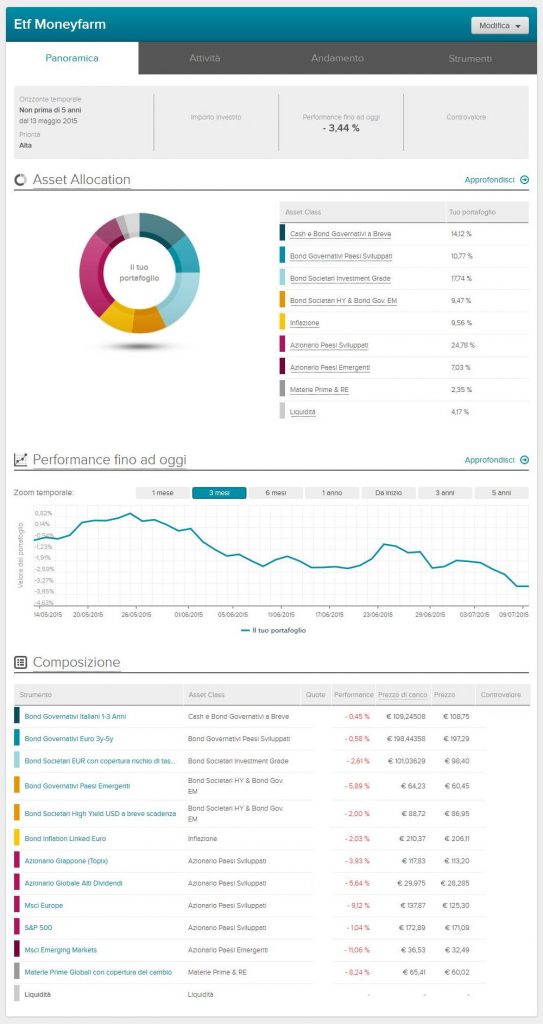

2015-07-09 -3,4%

Inesorabile, continua il periodo non brillante con un rendimento negativo del 3,4%.

La mia “fortuna” è quella di essere entrato con un capitale esiguo, un rischio calcolato quasi a volere avere uno spunto per un articolo del blog rispetto a mirabolanti guadagni che, se ci fossero, non mi dispiacerebbero…

Il recente referendum in Grecia, e gli sviluppi delle ultime ore con il crollo in Asia, ha contribuito ad innalzare il nervosismo dei mercati con gli sviluppi che, purtroppo, sono qui a raccontare.

Di eventuali ribilanciamenti ancora nessuna notizia…

Pochi minuti dopo aver aggiornato questo post ho ricevuto una email di MoneyFarm con il consiglio di modificare la composizione del mio portafoglio e renderlo più coerente con la situazione attuale di mercato. Il ribilanciamento prevede una lieve riduzione della rischiosità complessiva del portafoglio, attraverso la vendita di parte della posizione sull’Azionario Paesi Emergenti “MSCI Emerging Markets”. I proventi vengono reinvestiti su Cash e Bond Governativi a breve, nell’ETF “Bond Governativi Euro 1y-3y”. La vicenda greca, le eventuali tensioni legate ad un rialzo dei tassi negli Stati Uniti in settembre e l’incertezza sulle prospettive dei paesi emergenti possono tradursi in ulteriore volatilità sui mercati nei prossimi mesi, cosicché l’aumento di posizioni cash in portafoglio potrà permettere di rientrare sui mercati a prezzi eventualmente più interessanti e nel frattempo non subire eccessivamente la volatilità del momento.

Ho eseguito il ribilanciamento!

2015-07-16 -1,4%

Ripreso due punti in percentuale di guadagno grazie all’accordo UE-Grecia (finché dura…).

REPORT PORTAFOGLI 2° TRIMESTRE 2015

Mi è arrivato il report per il secondo trimestre del 2015 relativo al mio Portafoglio con commenti ai rendimenti e all’asset allocation.

Il secondo trimestre dell’anno è stato caratterizzato da volatilità sui principali mercati globali. La principale fonte di tensione è stata il mercato obbligazionario, in particolare in Eurozona: dati migliori delle attese sull’inflazione e sulla crescita economica hanno portato ad un rialzo dei rendimenti a scadenza dei titoli di stato, con un conseguente calo dei prezzi. Durante una delle conferenze stampa mensili, il presidente della Bce non si è mostrato preoccupato per la dinamica dei mercati obbligazionari.

La tensione sui titoli di stato si è riflessa anche sui tassi di cambio: dopo mesi di debolezza dell’Euro rispetto alle principali valute globali, la valuta dell’Eurozona è tornata ad apprezzarsi.

Ha pesato anche la vicenda greca: nonostante, rispetto al 2012, le problematiche

locali in Grecia stiano avendo un impatto limitato sulle economie e i mercati degli altri paesi europei, la vicenda è comunque fonte di tensione e continuerà ad esserlo nel prossimo trimestre.

Le obbligazioni societarie europee di livello investment grade hanno visto spreads

in lieve allargamento nel corso del trimestre e lo stesso vale per le obbligazioni high yield.

Sui mercati azionari si è registrata una netta sottoperformance dell’area Euro rispetto agli Stati Uniti. Gli investitori avevano risposto con grande ottimismo all’annuncio del quantitative easing da parte della Bce nel primo trimestre: l’idea che ora la ripresa stia consolidandosi e l’inflazione stia tornando cominciano a delineare anche in Eurozona la fine di un’epoca di tassi bassi, pure se ancora lontana nel tempo e, quindi, uno scenario più incerto per quanto riguarda il costo del denaro e il supporto proveniente dalle istituzioni monetarie.

I mercati emergenti hanno registrato rendimenti negativi, per via della debolezza delle valute e dei mercati azionari locali.

Il portafoglio nel corso del trimestre ha registrato performances negative, contenendo però le perdite dei mercati obbligazionari, valutari e azionari globali.

VARIAZIONE DELL’ASSET ALLOCATION E OUTLOOK

Il ribilanciamento di gennaio ha comportato la riduzione dell’esposizione ai bond

societari denominati in dollari. È stata inoltre aumentata l’esposizione ai mercati

azionari dei paesi emergenti. L’ETF sull’oro è stato sostituito con un ETF sulle materie prime. È stata chiusa la posizione sui bond societari dei paesi emergenti emessi in dollari ed è stata contestualmente incrementata l’esposizione ai bond societari high yield americani.

Nel ribilanciamento di marzo è stata azzerata l’esposizione ai bond societari

investment grade denominati in dollari e i proventi sono stati reinvestiti sui bond

societari con copertura del rischio di tasso denominati in Euro.

La posizione sulle materie prime è stata ancora modificata in maggio, con la vendita dell’ETF comprato in marzo e la sostituzione con un ETF, sempre sulle materie prime, ma caratterizzato dalla copertura del rischio di cambio.

Il portafoglio attualmente prevede un’esposizione globale sui mercati azionari con un sovrappeso sull’Europa. La parte obbligazionaria ha una durata media finanziaria limitata a 2,3 anni e la parte a maggior rischio di credito rimane distribuita sulle obbligazioni societarie americane ad alto rendimento e sulle obbligazioni governative dei mercati emergenti in valuta locale

2015-08-16 -3,1%

A distanza esatta di un mese dal precedente aggiornamento il portafoglio è sceso ad una perdita del 3,1%, ai livelli di un mese fa.

2015-08-21 -4,3%

Le turbolenze cinesi mi hanno investito e trascinato il rendimento negativo al massimo mai registrato.

Come molti ho scelto il momento meno propizio per entrare ma, in ogni caso, continuo a mantenere la fiducia per il futuro.

Ecco il grafico che, meglio di tante parole, sintetizza la perdita del portafoglio dalla mia entrata in MoneyFarm a maggio 2015.

2015-08-21 -5,6%

Si continua a scendere…

2015-08-24 -6,2%

Il lunedì nero delle borse mondiali ha spinto MoneyFarm ad inviare via email un aggiornamento sui mercati e sull’andamento dei portafogli e sulla loro strategia d’investimento.:

“In questi giorni i mercati finanziari si trovano in una fase di correzione importante, iniziata a fine luglio sui mercati emergenti a causa del rallentamento della crescita del PIL cinese e poi estesa ai mercati sviluppati per via della svalutazione del Yuan effettuata l’11 agosto dalla banca centrale cinese.

Questa correzione ha portato la maggior parte dei listini azionari di tutto il Mondo ad avere rendimenti negativi da inizio anno, azzerando tutti i guadagni del 2015.

Per dare un’idea precisa della forza e della velocità del movimento da quando è iniziata l’inversione di tendenza sui mercati sviluppati (17 agosto):

- L’indice Eurostoxx50 rappresentativo del mercato europeo ha perso più del 12%, mentre l’indice Italiano ha perso il 12,6%.

- L’indice S&P500, rappresentativo del mercato USA, ha perso il 9%

- L’indice MSCI Emerging Markets, rappresentativo dei mercati emergenti, ha perso circa il 6% e oltre il 22% da maggio.

- Le principali valute dei paesi emergenti si sono deprezzate dell’8,37% da inizio maggio (JP Morgan Emerging Markets Currency Index)

Sicuramente la velocità del movimento è stata anomala, e quindi difficilmente prevedibile, ma riteniamo che questo sia causato anche dalla scarsa liquidità sui mercati di queste settimane.

Per quanto riguarda il posizionamento tattico, già da maggio avevamo iniziato a ridurre il rischio nei portafogli e, più precisamente, diminuito l’esposizione valutaria ai paesi emergenti. Successivamente, con il ribilanciamento di luglio, abbiamo ridotto parte della posizione azionaria arrivando ad avere dei portafogli relativamente conservativi per i vari profili di rischio.

Per il momento la stabilità del mercato obbligazionario, che in questi giorni non ha visto movimenti significativi, ci fa pensare che l’attuale ritracciamento non abbia nulla di strutturale e sia concentrato esclusivamente sul lato azionario e creditizio dei paesi emergenti, un segnale positivo soprattutto considerando la struttura bilanciata dei nostri portafogli.

Prima di intraprendere qualunque azione quindi, in un senso o nell’altro, riteniamo sia fondamentale capire se ci saranno o meno impatti sistemici derivanti da questa fase. Nonostante la volatilità e il dato di fatto che queste performance negative rappresentino un fattore di sconforto, pensiamo che qualunque decisione presa senza la dovuta cognizione del momento che stiamo attraversando danneggerebbe il risultato della strategia d’investimento di lungo termine.

Mercoledì mattina effettueremo il comitato d’investimento focalizzandoci su quali possano essere gli impatti e la durata di questi giorni di estrema volatilità. Sulla base di quanto deciso, invieremo una nota di aggiornamento o eventualmente, se necessario, una proposta di ribilanciamento.“

2015-08-27 -6,4%

Si scende ancora toccando per l’ennesima volta il minimo.

Mi aspetto per domani la nota di aggiornamento di MF oppure, anche se tendo ad escluderlo, la proposta di ribilanciamento del portafoglio.

2015-08-27 -7,0%

Anche oggi, controllando la dashboard, del mio conto trovo il nuovo picco negativo dei rendimenti che raggiunge un meno 7%.

In mattinata ho ricevuto la nota di aggiornamento di MoneyFarm nella quale, come ipotizzavo, viene consigliata la prudenza e di tenere invariato il portafoglio:

“Buongiorno Lorenzo,

Come anticipato nei giorni scorsi, il Comitato Investimenti MoneyFarm sta monitorando attentamente la situazione e ha deciso di mantenere le attuali posizioni dei portafogli non consigliando per ora movimentazioni sia in un senso che nell’altro.

La scelta è principalmente motivata dal fatto che, nonostante il momento di mercato, l’attuale Asset Allocation dei portafogli sia in linea con la strategia di investimento e i profili di rischio consigliati.

Letteratura ed esperienza suggeriscono che reagire in questi momenti di forte stress e nervosismo, liquidando le posizioni, porti più facilmente a significative erosioni delle performance di lungo periodo dei portafogli che a effettivi benefici. La lettura dei movimenti di breve periodo di un mercato così configurato è indecifrabile e riteniamo che la soluzione migliore sia aspettare e analizzare in dettaglio la situazione e i rischi che nascono da essa prima di muoversi attivamente.

In ottica prospettica, infatti, il team di Asset Allocation lavorerà su tre aree di valutazione:

- Continua analisi dello sviluppo della situazione cinese, con particolare attenzione al mercato del credito e prospettive di crescita;

- Analisi in dettaglio dell’andamento dei portafogli nelle giornate di crisi per l’individuazione di strumenti che possano aiutare la riduzione della volatilità dei portafogli in momenti di stress;

- Continua analisi della situazione macroeconomica, con particolare attenzione ai segnali dati dalle banche centrali di tutto il mondo. “

2015-08-27 -6,2%

Dopo alcuni giorni di timida ripresa si sentono, e continuano a scontare, gli effetti dei mercati. Non fa piacere avere il portafoglio in negativo seppur di una percentuale, per il mio investimento, abbastanza irrilevante ma tant’è che preferirei iniziare a vedere una stabilizzazione della situazione e, col tempo, il segno più…

2015-09-10 -5,3%

Si limano le perdite.

2015-09-21 -6,0%

Credevo, erroneamente, che la prudenza della FED nel rinuncia all’aumento dei tassi di interesse a breve termine avrebbe permesso agli investitori di trovare un minimo di fiducia ma, evidentemente, mi sbagliavo.

2015-09-21 -6,3%

Oggi non aggiorno solo il rendimento ma riporto la presa di posizione di MoneyFarm in merito alla situazione attuale.

Sintetizzando, il Comitato di Investimento di MoneyFarm ha preso atto che, dopo che la decisione della banca centrale americana di lasciare i tassi di interesse ha aggiunto un nuovo elemento di incertezza al mercato facendolo reagire negativamente, la situazione è particolare; ovvero non si vedono ancora rallentamenti dell’economia ma che allo stesso tempo si sta complicando e la visibilità continua a essere ridotta.

Oltre a questo, MoneyFarm, aggiunge che veniamo da 4 anni di crescita dei mercati azionari e che le valutazioni di quasi tutte le Asset Class, con poche eccezioni, iniziano a essere elevate rispetto alla media storica.

Tutto questo per informare noi clienti che, all’inizio della prossima settimana, riceveremo le indicazioni dettagliate di ribilanciamento con le ragioni specifiche per ogni operazione il cui scopo è quello di creare lo spazio per poter cogliere le opportunità che spesso nascono da queste situazioni più complicate del normale, ma sempre in modo attento e consci dei suoi obiettivi d’investimento.

2015-10-26 -3,6%

A più di un mese dall’ultimo aggiornamento si registra, principalmente negli ultimi giorni, un rendimento del portafoglio che torna, pur rimanendo in territorio negativo, ad offrire nuovi spunti per limare ancor di più le perdite.

Nei giorni scorsi ho ricevuto il Report portafogli 3° trimestre 2015 nel quale si sottolinea come “Il terzo trimestre del 2015” sia stato “per certi versi uno dei peggiori degli ultimi anni, sia in termini di performance che di volatilità“. Come illustrato nelle analisi del rendimento del mio portafoglio, le fonti d’instabilità sono state molte,prime fra tutte il rallentamento della crescita delle economie emergenti e le mosse della Federal Reserve, il crollo del prezzo delle materie prime, il rallentamento del commercio globale ha messo sotto pressione le economie emergenti le quali hanno visto i prezzi della produzione scendere a ritmi più sostenuti,generando timori deflazionistici in tutte le economie mondiali. Sui mercati azionari, l’S&P500 ha perso il 6,4%, l’Eurostoxx ha perso l’8,4% e il Nikkei ha perso il 14%. Era invece dal 2008 che le borse delle economie emergenti non preformavano così male, con lo Shangai Composite a -28% e la borsa brasiliana a-15%.

2015-12-08 -4,4%

In quasi un mese e mezzo dal precedente aggiornamento non si sono visti i tanto desiderati segnali di ripresa che avevano portato a livellare la perdite fino ad attestarle, per un breve periodo, intorno ad i 2 punti percentuale.

I recenti, e nuovi, scossoni delle borse dovuti al allentamento globale dell’economia ed al nuovo crollo del petrolio hanno riportato il portafoglio ad una perdita intorno al 4,5%.

2015-12-15 -6,6%

Altri 2 punti persi in una settimana con valori che tornano a quelli del settembre 2015.

2015-12-31 -5,0%

Si conclude il 2015 con una perdita del 5%.

CONCLUSIONI 2015

Purtroppo ho scelto il momento peggiore per entrare in MoneyFarm, lo avessi fatto qualche mese prima avrei attutito maggiormente le varie criticità sperimentate riducendo le perdite.

Mi aspettavo sicuramente delle prestazioni migliori, chiaramente non da parte di MoneyFarm ma dai mercati, ma come ho precedentemente scritto ho sbagliato il timing d’ingresso.

E adesso?

Si continua a monitorare il portafoglio nel 2016 nel nuovo post dedicato!

Saluto tutti e ringrazio. Sono il Roberto dei post del 29/12/15, 18/1/2016 e 12/4/16(ma due altri post non li vedo più in cui dettagliavo la composizione del mio investimento, modesto). Devo dire che non mi lamento del +1,7% ottenuto anche e sebbene due investimenti successivi. Ho pagato 10 euro di commissioni e nulla più. Sto pensando di metterci dentro un altro 1000 o 2000 euro. Forse vedo il bicchiere mezzo pieno?

Ciao Roberto, forse gli altri commenti sono nel post dedicato alle performance del portafoglio di MoneyFarm nel 2016.

Per un ulteriore investimento ritengo che non ci possa essere miglior consigliere se non tu stesso; prova a tornare ai commenti nel periodo di inizio febbraio, quando ci fu il crollo delle borse e del petrolio, con tutti che volevano liquidare le posizioni ed uscire da MF, chi ha incrementato allora ha avuto ragione.

Io non l’ho fatto ma non me ne sono pentito, ho valutato e non l’ho reputato opportuno.

Cerco sempre di agire secondo il mio pensiero mirando a non farmi troppo influenzare da siti, forum e blog ma tentando di analizzare le notizie economiche e, da queste, estrapolare delle strategie d’investimento.

Facci sapere!

Opsss, si vero.. parte dei post è dall’altra parte 🙂

Avete notato il nuovo servizio di che Banca uguale invece di ETF usano i Fondi commissioni allo 0,30 usano anche loro i robot awaisor e consulente sia onlin o in figliale e dietro c’è un gruppo bancario come Mediobanca che ne pensi?Grazie

Ciao Pino, purtroppo non ho esperienze e/o notizie in merito al servizio di Che Banca…

Solo il fatto che usa Fondi Comuni anziché ETF me li farebbe scartare con una gran risata. Ma vabbè concediamo il beneficio del dubbio e facciamo il conto della serva:

50.000 x 0.03% = 1.500

Cioè, dovrei sborsare 1.500 euro di commissioni ANNUALI (ma si paga trimestralmente mi pare)???? Si, l’unico modo per pagare di meno è… perdere capitale, altrimenti pago di più. 😀

Supponiamo che ci facciano fare il 10% (non ci credo manco morto) e che entriamo di botto con 50.000 (altra cosa da non fare mai). Ma semplifichiamo, dai, così sappiamo che nella realtà sara peggio.

50.000 -> 10% -> 5.000 euro di guadagno. Lordo. -26% di tasse = 3.700.

Quindi i 1.500 euro rappresentano oltre il 40% (forse il 50% se la commissione si calcola sul lordo di 55.000, questo non lo so) dei nostri guadagni.

I conti sono rozzi, lo so ma dai su, non ci vuole un genio, complimenti, GRAN SERVIZIO! Ahahahah.

Scusa Cilone, ma da dove arriva il 3%? A me risulta 0,7

beh?

siete contenti?

avete recuperato?

Contento? In maniera moderata dato che sono sempre in perdita

Recuperato? Qualche punticino

Ciao. Ti seguo anche perché anche io vorrei accedere a questa opportunità. Ho perso una loro possibilità di sconto pari al 0,1% sulla percentuale per cui mi leggerò bene quali sono le possibili alternative ma alla fine il mio interesse era proprio legato alla loro performance in casi come quelli appena visti 5 mes tra il pessimo e inl negativo più che altro per vedere quale era la loro velocità di replica e protezione sul mercato. Dai commenti fatti non mi sembra proprio che si possa pensare a grandi attenzioni. Non dico risultati ma attenzioni me le aspettavo dato che bene o male sono 6 le linee preimpostate non 1000.

Sono sempre dell’avviso di non darli in banca e che bisogna avere pazienza ma la pubblicità con la quale sponsorizzano la loro qualità non pare trovare quella soddisfazione che tanto millantano.almeno a sentire questi post.

Ciao Denis,

come avrai notato nel post attualmente più recente, quello del 2016, alcuni clienti si sono lamentati delle mancate promesse di guadagno da parte di MF rispetto a quello che veniva pubblicizzato.

Ripeterò fino alla nausea che l’ottica dell’investimento deve essere a lungo raggio ma convengo con te che la loro reattività, nel momento di maggiore volatilità, non è stata delle migliori…

scusa lorenzo & altri,

il vostro investimento di quant’è?

ciao e grazie

NIKO

Molto limitato…

Eh, come ti ho detto devo rifletterci bene ma velocemente sopra. Certo è dura in ogni caso.

Se è come tu dici, cioè che una perdita del 6-7% comporta anni di recupero, sempre se il recupero poi sia possibile, forse conviene allora mettersi l’animo in pace, chiudere e metabolizzare le perdite che sono abbastanza consistenti superiori ormai ai 5.000 €.

Poi cercare di recuperare il possibile magari con un Conto Deposito che dia il 1,5 % tipo questo http://www.confrontaconti.it/banche-conti/banca-ifis/conti-di-deposito/rendimax-top-interessi-posticipati/41.aspx?in=22adc937-2e09-4d84-9501-a38ec10ce0f1. Ma ci vorrebbero 10 anni e passa, non 24 mesi.

E’ questo che mi angustia, perchè fino a fine 2015 la situazione non era così drammatica, solo un 2% negativo, e loro mi hanno prospettato un 2016 addirittura positivo, dicendo che per questo presto avrebbero alzato il livello di rischio del portafoglio…pensa un pò…

Questa la considero tra tutte la cosa meno professionale e che mi lascia più perplesso, perchè non puoi sbagliare una previsione in modo così grossolano, e se lo dici solo per tranquillizzare il cliente ancora peggio, stai zitto e fai gli auguri.

Dimmi una cosa: come fai a sapere che il 98% dei clienti non sono contenti della loro gestione dei portafogli? E’ una cifra ipotetica che deduci dagli interventi nel blog, o hai delle fonti di riferimento specifiche?

Ah, io ovviamente in questo momento sono al minimo del rischio in Moneyfarm, come profilo di investimento.

Ero partito a un livello più alto, ma poi giustamente visto come andavano le cose hanno pensato già loro a riportarmi al profilo più basso.

Ma da quello che ho capito è un’operazione che ha coinvolto il 90% dei clienti, se no a questo punto era un massacro nel massacro.

Una perdita del 6% la puoi riprendere anche in un solo giorno, in due oppure mai.

Si possono “fare previsioni” solo analizzando il portafoglio e quello che c’è dentro ma non mi spingo oltre perché, questi, sono argomenti che dovresti trattare direttamente con MoneyFarm esponendo in maniera forte il tuo stato d’animo.

Domani ci potremmo svegliare e scoprire che la tempesta è alle spalle e che risaliremmo velocemente solo con un portafoglio aggressivo oppure che sarà sempre peggio di prima.

In effetti i ribilanciamenti, almeno i miei, hanno contenuto le perdite…

I miei ribilanciamenti invece Lorenzo, non mi pare più di molto. Salvo l’ultimo di cui si parlava un paio di settimane fa, che è stato fatto molto in ritardo evidentemente visto come andavano le cose da un pezzo.

Comunque un recupero del 6% in un giorno ovviamente è impossibile, ma a questo punto mi accontenterei di racimolarlo in un anno.

Sarei contento a questo punto di arrivare ai 3 anni e aver salvaguardato il capitale, poi si vedrebbe.

Credo che in questo momento sia il sogno di molti se non di tutti.

Al momento i cui ti scrivo Milano è a -5,15%, la peggiore inEuropa, Hong Kong nella notte ha tracollato, e menomale Tokyo era chiusa per festività se no sicuramente era un’altra botta e mi scendeva ulteriormente l’asset dell’azionario giapponese già in forte calo.

Ora ci manca la cileigina dell’apertura di Wall Strett per chiudere la giornata in bellezza…e viste le dichiarazioni della Yellen sui tagli dei tassi USA il peggio mi sa non è ancora finito.

Antonio, scusami se sarò franco, perdonami, ma con il tuo atteggiamento sei proprio la perfetta fotografia del pollo da spennare. Di sicuro la borsa riprende a salire appena vendi. Anni di recupero… a dicembre stavi a -2% e dopo un mese a -6%. Desumo che il pacchetto sia azionario (e pure fatto male) altrimenti non si spiega questo tonfo. Ma stai lavorando con azioni o ETF? Ti hanno prospettato un 2016 in salita? NESSUNO sa dove va il mercato, se il tuo pacchetto perde il 4% in un mese è semplicemente fatto con i piedi, tutto qua. Il pacchetto va riequilibrato (esistono anche ETF short che ti fanno guadagnare dalla discesa ad esempio…), non smobilitato, infatti ti avrebbero dovuto consigliare di tenere almeno il 30% del tuo capitale (nessuno lo fa!) liquido per poter intervenire (o al limite in ETF obbligazionari in BOND governativi che rendono una ceppa ma nemmeno ti fanno perdere). Gli ETF sono ottimi perché non costano un accidente e con un click recuperi i liquidi per intervenire. Altimenti a cosa servono?

Ragazzi, bisogna mantenere la calma, non ascoltate i TG che devono fare ascolti terrorizzando la gente con la Borsa e il Meteo. Almeno fino a Maggio. Poi si vedrà.

Troppo simpatico e competente.

Bimbi buongiorno a tutti, qui la situazione si fa ancora più seria, e lo era già abbastanza.

Tutti i segnali e i commenti danno il senso di una nuova recessione alla porte, e io ho un’ansia che aumenta di giorno in giorno. Come uscirne non so.

Sono a meno 6% oggi, e domani ovviamente sarò vicino al meno 7.

Loro, di Moneyfarm, continuano impeterriti il loro ritornello, cioè che le perdite sono contenute in generale e sia anche in rispetto al momento difficile. Ma la discesa non si arresta e ogni giorno ce n’è una nuova o se ne ripropone una vecchia ma in modo più aggravato.

Fatto sta che la tranquillità se n’è andata da un bel pò, ed è un bel casino anche a livello psicologico.

Fatemi sapere la vostra opinione, ciao

Antonio

Antonio, quello che dicono a MoneyFarm è corretto ma, e lo ripeto, mi sarei aspettato una migliore gestione della situazione da parte loro. Se il momento attuale, per te, inizia a diventare insostenibile dal punto di vista emozionale ti consiglio di valutare attentamente se ti convenga o meno restare con MF oppure uscirne; non è una sconfitta ma un’azione che potrebbe contribuire, pur non sapendo l’entità del tuo investimento, ad evitare ulteriore stress.

Io mi sto chiedendo, piuttosto, quanto tempo sarà necessario per tornare a vedere nuovamente il segno +…

Lorenzo, se avessi il dono del saper leggere nel futuro e poter avere la certezza che prima o poi le cose ritorneranno in positivo, ovviamente non sarei qua a preoccuparmi, e di brutto come sta accadendo. Questo è logico.

Il problema è che siamo nel mezzo di un gran bel caos finanziario, e non si trova verso sopratutto di avere uno spiraglio positivo. Capisci che così il logoramento è certo.

Ovviamente tutto questo dipende forse in primis dalla mia inesperienza in questo settore, ma credere che ogni volta immancabilmente le cose prima o poi si aggiusteranno, beh non so se è altrettanto logico. E sopratutto anche pure bisogna vedere “quando”. Perchè se le cose tornano in positivo dopo che si è eroso il 30% ma anche il già il 20% dell’investimento, recuperare mi sembrerebbe discretamente complicato. Questo è il punto.

Tu la vedi comunque così, cioè che è inevitabile che la situazione prima o poi, si spera a breve il più possibile, “per forza” si sbloccherà di nuovo in positivo?

Non c’è il pericolo a questo punto di una bella recessione definitiva più volte sfiorata?

Antonio, non sono chiaramente un esperto e dai vari forum di finanza che seguo ho l’impressione che pochi sappiano, come spesso accade, quale direzione prenderà il vento.

Questo è normale, come nella roulette dove nessuno mi garantisce che uscirà il rosso dopo una fila di 10 numeri di colore nero tanto meno posso sapere quanto tempo mi ci vorrà per tornare in positivo.

Il gioco è questo.

So che quanto scrivo non sia di alcuna consolazione ma, ti ripeto, valuta bene quale sia il grado di stress che riesci a sopportare dato che anche una perdita del solo 6% potrebbe richiedere anni prima di essere assorbita…

Lorenzo tranquillo, non pretendevo una risposta e valutazione da esperto, benchè mi pare che un pochino più di me tu lo sia in questo campo.

Semplicemente mi chiedo se sia possibile, sempre e comunque, che ogni volta tornerà a splendere il sole. E intendo sopratutto visto “questo” particolare momento.

Se poi ci vogliono anni per riassorbire un 6% di perdite, che a questo punto pare inevitabile che saliranno ancora, allora è un gran casino doppiamente. Primo perchè il mio arco temporale di investimento è, o era, di 3 anni, come ti avevo già detto.

Poi se 3 anni, ipotesi, servono solo per pareggiare i conti (ma rimanendo beneaguratamente solo a -6%), allora davvero m chiedo che senso abbia un investimento in Moneyfarm, perchè vorrebbe dire che per vedere qualche piccolo guadagno ne occorrono altri 3…

Mi pare una prospettiva non molto allettante, considerando il fatto che che loro promettono guadagni medi del 6% a prescindere dal momento finanziario. Questo è quanto pubblicizzato, come ho già scritto e sicuramente anche tu presumo avevi letto a suo tempo.

Devo davvero riflettere su cosa fare, e decidere alla svelta.

Antonio, purtroppo di garantito ci sono soltanto i guadagni passati ed i grafici che ti/ci presentano sono relativi a quelli; in realtà c’è un rischio in tutto e ce ne accorgiamo soprattutto quando il segno progredisce in negativo.

Dal mio punto di vista è la diversificazione e lo studio di nuove strategie che dovrebbe muovere MF in questo momento; mi pare di comprendere che si navighi a vista in attesa di capire quali nuove direzioni prendere anche se molti storgono il naso in merito.

C’è chi afferma che anche i ribilanciamenti sono sbagliati perché si deve dare continuità all’investimento e chi, il 98% dei piccoli investitori di MF, che chiede un impegno maggiore e veloce per arginare la situazione.

C’è anche da riflettere sul reale grado di rischio degli utenti i quali, magari abbagliati da rendimenti maggiori hanno puntato su portafogli più aggressivi e, per questo, più inclini a sbalzi.

Fammi sapere se decidi di restare oppure se preferisci uscire.

Non è certo colpa di Moneyfarm se il mercato azionario è crollato ovvio, ma è colpa sua se non ha saputo leggere il mercato e ribilanciare il portafoglio con magari qualche ETF short, o altra diavoleria finanziaria. Altrimenti che serve la gestione attiva (a pagamento)?

Le commodities e i mercati emergenti è un bel po’ che vanno almeno evitati in acquisto, e se proprio non si vuole andare short, con volatilità così alta, perché non proporre almeno uno straccio di smart beta sulla volatilità (uno a caso: IE00B802KR88)? Almeno avrebbe parato le chiappe in modo più “smart” e attenuato la bufera. E io non sono un esperto del settore, eh…

Questo tuo post è molto interessante, quando le cose vanno bene non serve un drago della finanza, basta prendersi un ETF sull’azionariato globale e buonanotte, è nella difficoltà che si vede la capacità di un gestore, e mi spiace, ma io non affido i miei soldi a qualcuno che non si sa minimamente coprire quando gli gira contro… certo, un fantomatico Robo Advisor non lo sa fare di certo.

E poi avrei anche da ridire sul portafoglio ovviamente. Qualcosa sulle Tecnologie? Ambiente? Salute? Ma soprattutto… WATER? E poi, IMHO, non si entra così di botto, se c’è una cosa buona che i Fondi hanno insegnato è la politica del PAC.

Ma basta così, buona fortuna gente, un abbraccio, e non vendete ora mi raccomando (meglio il contrario casomai), “Sell in May e go away” per lo meno 😉

… azz!

No, 5 anni io Lorenzo non ce la fo, assolutamente (ah per la cronaca ho letto sei di Prato, io di Pisa).

Ho fatto l’investimento d’accordo con loro per un arco temporale di 3 anni.

In caso di profitto, ma parlarne ora è assurdo, mi sono dato la possibilità di scegliere se continuare l’investimento.

Ma il problema grosso alla luce attuale sarebbe ritrovarsi vicino alla scadenza ancora sotto…a quel punto allora si che lo stress salirebbe alle stelle.

Ciao a tutti e ovviamente in particolare al padrone di casa Lorenzo, autore di questo ottimo blog che funge da servizio nello specifico.

Io ho aperto un Portafoglio con Moneyfarm il 9-06-15, investendo una cospicua cifra dei miei risparmi, e a oggi, 21-01, sono sotto del 5-7%.

L’ho fatto perchè cercavo un modo di investire “diverso”, reduce dal solito Conto deposito che pure mi aveva reso abbastanza col Banco Popolare. Ma allo scadere, 18 messi, il rendimento è sceso dal 3% netto allo 0,60…e allora ho cercato altre strade.

il primo mese con Money farm circa sono andato sopra di circa 600€, poi è cominciata la tragedia: crisi greca, tensioni politiche, attentati terroristici, guerra di petrolio, poi ora banche ecc.

Ciò mi sta causando una discreta preoccupazione e ansia, ma il loro refrain di fronte alle mie domande, continuo, è che se pur in perdita il portafoglio sta tenendo bene.

Questo a me però non sembra una gisutificazione adeguata.

Infatti se avete letto i loro annunci pubblicitari, come credo avrete fatto come ho fatto io prima di aderire alla loro offerta, declamano e quindi promettono un rendimento medio del 6% dal 2012 a oggi. Crisi o non crisi evidentemente, perchè come ho gli fatto presente qui le crisi non finiscono mai e durano da 10 anni.

Le perplessità sono per questo in aumento e non so sinceramente più che fare.

Chiudere in questo momento sarebbe dura perchè me ne andrei becco e bastonato, continuare di questo passo però mi porta a una perdita perlomeno del 10% in poco tempo, e a quel punto allora si che l’ansia salirebbe…

Poi un chiarimento: io ho una commissione dello 0,70 sull’investimento, ma ho letto da un utente, Salvatore, che dice questo:

SALVATORE

8 dicembre 2015 alle 13:01

Ciao Lorenzo, sono un cliente MoneyFarm da Marzo 2015 con One Clic, il primo anno ho scelto il servizio in cui io facevo gli ordini direttamente su Fineco nel 2014 ed è andata anche bene . In questo 3° e 4° trimestre il portafoglio è sceso a -3 mi hanno detto che per inizio anno potrò recupererà, inoltre mi propongono se verso 20000,00 entro il 31/12/2015 di abbassare la percentuale da 0,70 a 0,60 % al momento non so che fare .

Allora vorrei un chiarimento, se qualcuno in primis Lorenzo è capace di darmelo, perchè questo mi pare davvero strano. A meno che questo dipenda dalla cifra investita.

Grazie a tutti in anticipo.

Antonio

Ciao Antonio, credo che quello del Banco Popolare sia stato uno dei migliori conti depositi di tutti i tempi per rendimenti e solidità dell’istituto anche, e soprattutto, in combinazione al conto corrente YouBanking.

Purtroppo siamo sulla stessa barca, entrati entrambi nel secondo semestre 2015 stiamo vivendo già da allora il brusco calo dei mercati e questo genera, è chiaro, molta ansia.

Non me la sento “d’incolpare” MoneyFarm per aver raggiunto un -8,9%, avrei magari apprezzato una maggiore reattività nel mutare la loro strategia magari con altri riblanciamenti oltre a quelli effettuati.

Purtroppo i rendimenti passati possono non coincidere con quelli futuri (lo vedi scritto in ogni dove) e, infatti, avessi previsto di perdere quasi un decimo del mio pur modesto capitale in soli 6 mesi avrei posticipato l’entrata ma, lo sai, col senno di poi…

La commissione si riduce in base all’importo versato ma, essendo informazioni che potrebbero essere soggette a cambiamenti, ti consiglio di scrivere direttamente a MoneyFarm per conoscere le soglie d’investimento oltre le quali avere dei risparmi.

Lorenzo grazie inanzitutto

Si, quello del BP è stato un investimento ottimo e come dici tu irripetibile, e infatti come detto è sceso poi allo 0,60…

Magari quello al 3% netto (di questi tempi) l’avessi fatto perlomeno a 24 mesi…ma io “odio” gli investimenti lunghi, non mi piacciono per ovii motivi. E ho cercato quindi quello più breve a rendimento comunque elevato (si fa per dire…)

Tieni conto poi che per disinvestire dal BP ho dovuto fare dei salti mortali sottoforma di rigiri per fare i bonifici a Banca Sella…è chiaro che non gli ha fatto piacere vedere uscire un cliente col capitale. Ma ho aspettato un mese dalla fine del Conto Deposito e loro non si sono fatti vivi con alcuna proposta, niente.

E a quel punto, visto il loro disinteresse apparente, ho deciso di cambiare aria e tentare un’altra strada, e sono finito a MoneyFarm.

Non dico ora di essere pentito, perchè prima di aderire ho fatto ovviamente le mie ricerche e verifiche, sulla società e suell eposiobiliktà degli ETF.

Ma quello che non mi piace, è che loro sono legati a doppiofilo ai mercati, come tuti gli altri.

Invece io cercavo appunto qualcosa di “diverso”, pensavo che non fosse così stretto il legame che se il mercato è ok sale il portafoglio, se è ko scende, e di brutto come sta capitando. E quindi gliel’ho fatto presente più di una volta. La risposta è che le cose, pur negative, stanno andando bene, nel senso che le perdite sono contenute. Io dico che invece non sono contenute per niente trattandosi già di qualche migliaio di €, e che se vale l’equazione + e – dei mercati allora siamo ai soliti sistemi.

Ora come detto non so cosa agire se non aspettare, che devo fare?…

E poi Lorenzo scusa, aggiungo che come te anch’io mi sono chiesto perchè facciano così pochi ribilanciamenti, quando le cose sono in negativo estremo come in questo momento.

Mi sono detto e gli ho detto: se su 13 asset 4 sono sopra, e 9 sono sotto, perchè non incrementare la quota di quelli che vanno bene?!

Gli ho chiesto anche: dipende dal fatto che ribilanciare ha per voi un “costo lavoro”, e quindi non se ne può fare più di un tot l’anno?

La loro risposta è stata che non è così, ma sono rimasti nel vago riguardo il perchè non lo facciano e non l’abbiano fatto.

Poi per l’ultimo ribilanciamento dell’altro giorno, che mi pare di capire abbiano proposto anche a te, mi è a arrivata la mail di avviso (generica non rivolta a me quindi), in cui spiegano che l’esperienza dice che ribilanciare spesso porta effetti negativi più che positivi.

E allora stiamo a quello che vogliono loro.

Quando ho deciso d’investire con MoneyFarm mi sono dato un arco temporale di 5 anni per poter esprimere un giudizio finale; ho già vissuto situazioni simili in passato soprattutto con il mercato azionario e prima di prendere decisioni importanti, come quella di vendere in loss, ci ho pensato non 10 ma 1000 volte.

Alcune volte, in realtà poche, ho deciso di sopportare perdite anche elevate e di diversificare, altre di mantenere invariato ed altre di incrementare per sfruttare i rialzi.

Sui ribilanciamenti di MoneyFarm concordo in toto con la tua analisi.

Ciao Lorenzo,

in questo periodo siamo in “caduta libera” … keep calm?

buona serata!

Ciao Roberto,

continuo a mantenerla, la calma, ma incomincio a chiedermi come mai MoneyFarm non si fa sentire direttamente come per i precedenti forti ribassi.

Oggi sono ad un – 8,2%, vorrei che MF mi inviasse un’analisi della situazione, la strategia e farmi sapere se è arrivato il momento per un bilanciamento.

Grazie Lorenzo… è appunto quello che penso anch’io!

Buona giornata

Sono entrato. Fatto primo bonifico. Mi è stato suggerito di aspettare il 18/1 perché ci sarà un ribilanciamento. Oggi infatti è arrivata la comunicazione e la motivazione del ribilanciamento che sarà operativo da mercoledì.

Ciao Roberto, benvenuto nel club!

Trovo molto utile questo blog. Sono entrato in moneyfarm, per ora solo con l’invio dei documenti e il primo bonifico a banca sella di 0.25 cent, e sinceramente sto già pensando ad uscire. A che spese andrei incontro?

Ciao Roberto, quella che si dice… “una toccata e fuga!” A parte gli scherzi, e non volendo entrare nel merito delle motivazioni che ti portano a volerne uscire, credo che non vi siano spese per la chiusura del conto presso Banca Sella e MoneyFarm ma, per maggiore sicurezza, contatta i loro centri assistenza.

Ciao Lorenzo, anche da parte mia sinceri complimenti per il tuo articolo, perchè apre una finestra reale su questo servizio che è da un anno che “annuso” ma non ho ancora avuto la voglia di entrare realmente.

Continuero’ a seguire i tuoi sviluppi, perchè mi interesserebbe capire se questo servizio è realmente migliorativo rispetto ad un investimento bilanciato fai-da-te.

Anzi, sarebbe molto gradito se tu riuscissi anche a comparare il tuo rendimento con quello di un benchmark di riferimento.

Ciao,

Andrea

Ciao, volevo entrare nel mondo degli investimenti e un amico mi ha consigliato gli ETF. Gli ho chiesto se aveva gia provato Money Farm, ma preferisce fare da solo. Voi cosa consigliate? Grazie

Beh no, il problema non sono i momenti di flessione (inevitabili del resto), altrimenti starei lontano dal risparmio gestito in generale. Il fatto è che non ho ben inquadrato il prodotto e quindi non so ancora se è adatto a me quale investitore. Coi fondi tradizionali mi so muovere meglio, valuto il livello di rischio e di conseguenza inquadro meglio quale sarebbe lo scenario peggiore e la mia eventuale reazione ad esso. Con gli ETF nn saprei, devo studiarli meglio (e studiare meglio moneyfarm: che vuol dire “diversi portafogli”? Quale potrebbe essere lo scenario peggiore per ognuno di essi? Ecc.. Ecc..). Per questo motivo credo che mi prenderò un po più di tempo

Aggiungo un commento sui costi. I costi indicati sul sito di Moneyfarm sono in % su quanto versi. Ma si devono aggiungere, come scritto sulle FAQ del sito:

In Italia, gli ETF sono sottoposti al regime fiscale previsto per la tassazione dei proventi da partecipazione degli Organismi d’Investimento Collettivo del Risparmio (OICR) e sono tipicamente soggetti ad un aliquota sostitutiva del 26%.

Gli ETF che investono in titoli pubblici italiani ed equiparati e derivanti da titoli pubblici di Stati esteri appartenenti alla cosiddetta White List sono soggetti ad un’aliquota del 12,50%.

Attenzione quindi che quando mai si guadagnerà… in realtà una bella fetta se la prede lo stato

Bravo Michele, davo per scontato che chi si avvicinasse a questa tipologia di investimento conoscesse la tassazione del 26% sui profitti effettuati, e del 12,50 sugli ETF che investono sui bond degli stati in white list, ma hai fatto benissimo a puntualizzarlo.

Grazie per la risposta Lorenzo (e per la franchezza!). Pensavo a moneyfarm perché dispone di diverse tipologie di portafogli e perché rispetto ai fondi tradizionali le commissioni e le spese sono molto più basse. Tuttavia non conoscendo bene il prodotto ho pensato di chiedere a chi ha più esperienza di me. Di sicuro ho capito che l’investimento in moneyfarm, o cmq in ETF attraverso intermediari, è un investimento di medio lungo termine. Ti aggiornerò in merito, intanto continuo a seguirti e ne approfitto per fare i miei più sinceri auguri a te e a tutti i frequentatori del blog.

Infatti, secondo il mio modestissimo parere, è tutta una questione di orizzonte temporale; ho investito in MoneyFarm con la consapevolezza di tirare le somme fra, almeno, 5 anni promettendomi di restare “indifferente” alle turbolenze dei mercati anche se, è chiaro, speravo e mi aspettavo qualcosa di meglio…

Le spese di MoneyFarm, come hai scritto, sono sensibilmente più basse rispetto ai fondi ma se una situazione con un portafoglio in perdita da 6 mesi può causarti ansia, valuta con attenzione come muoverti!

Auguri anche a te e a presto!

Auguri anche a te e a presto!

Salve a tutti, ho letto la tua risposta e non posso che condividerla soprattutto in un momento come questo di continua incertezza. Come Michele pure io non me la sento di rivivere i sensi di frustrazione che provavo quando facevo trading dall’ufficio e mi sono sempre indirizzato verso i conti depositi che hanno dei rendimenti da fame.

Che fare allora? Continuare a prendere poco ma sicuri oppure rischiare?

Ciao Lorenzo e ciao a tutti,

guardo con molto interesse a moneyfarm. Ti ringrazio anche io per l’esperienza che stai condividendo poiche’ conosco poco gli etf. Credo che, vista la volatilita’ dei mercati, la soluzione migliore sia sottoscrivere un PAC. Ho una domanda per te che sicuramente conosci meglio di me la materia (e per chi vorra’ intervenire): secondo te, un investitore tipo che non si sta incollato al pc a guardare come vanno i mercati e che non vuole andare a dormire col cardiopalma se la borsa scende, in poche parole un investitore non da “montagne russe” come lo sono io, e’ adatto a questo tipo di investimenti? Si discostano molto dai tradizionali fondi comuni d’investimento? Ti ringrazio in anticipo per la risposta.

Ciao Michele, ti ringrazio della fiducia ma la poca esperienza fatta in questi anni mi dice che se vuoi “realmente” fare sonni, e sogni, tranquilli devi lasciar perdere questa tipologia d’investimento.

Posso apparirti rude ma per chi, come te, non vuole avere il magone se il portafoglio arriva a perdere anche il 10% in pochi mesi posso vedere il guadagno in quegli strumenti con una rendita bassa ma certa e, facilmente, disinvestibili.

I tanto vituperati conto deposito, non vincolati, potrebbero permetterti di parcheggiare la tua liquidità in attesa di tempi migliori e di venir via in caso di problemi.

I PAC potrebbero essere una buona soluzione per avere degli ottimi risultati nel rapporto tra il rischio ed il rendimento ma anche qui è tutta questione di timing e , pur diversificando, rischi facilmente di avere dei rendimenti negativi di questi tempi…

Facci sapere come decidi di muoverti!

Buongiorno io inizio a investire con Money Farm ai primi di Gennaio 2016 evitando di pagare la mini patrimoniale,sperando che i mercati possano ripartire vi tengo informati vi Auguro Buon NATALE a tutti.

Ciao Pino,

auguri anche a te e speriamo in una prossima ripresa dei mercati…

Ciao a Tutti

aperto portafoglio a Luglio ad oggi non sono MAI andato in positivo nemmeno un giorno oggi sconto un – 2,20 se scommettevo i miei soldi sul milan vs sampdoria facevo + 1.45 😉

ciao a tutti e buon natale

Troppo bella anche se, di questi tempi, quell’1,45% non sarebbe stato poi tanto sicuro…

In positivo ci sono andato i primi giorni, tra le altre cose non avevo iniziato ancora a monitorare, ma poi è stata una discesa continua…

In ogni caso auguri anche a te e a tutti noi per un 2016 decisamente migliore per i nostri portafogli!

Arrivato qui dopo avere sentito la promo su Radio24.

Che dire, ottima recensione aggiornata e del tutto, apparentemente, imparziale per permettere una valutazione più lucida dell’investimento.

Continuerò a seguirti anche per informarmi un’opinione piú concreta sul servizio di Money Farm.

Per adesso posso solo farti i miei complimenti.

Marco

Ciao Marco e grazie dei complimenti, lo scopo è proprio quello di condividere un’esperienza di investimento senza alcun condizionamento; che ci sia un guadagno oppure una perdita lo riporto all’interno di questo post.

Ciao Lorenzo, sono un cliente MoneyFarm da Marzo 2015 con One Clic, il primo anno ho scelto il servizio in cui io facevo gli ordini direttamente su Fineco nel 2014 ed è andata anche bene . In questo 3° e 4° trimestre il portafoglio è sceso a -3 mi hanno detto che per inizio anno potrò recupererà, inoltre mi propongono se verso 20000,00 entro il 31/12/2015 di abbassare la percentuale da 0,70 a 0,60 % al momento non so che fare .

Ciao Salvatore, non sono un esperto ma, dai dati che tutti noi possiamo leggere, non credo che il recupero inizierà in maniera stabile già da inizio 2016 (anche se, naturalmente, lo auspico…).

Per l’abbassamento della commissione di uno 0,1%, a fronte di un incremento di 20000 euro, ti consiglio di basarti esclusivamente sulle tue sensazioni per capire se il timing sia quello giusto.

Fammi sapere!

Grazie a tutti per la testimonianza su moneyfarm anche io sarei interessato ad un investimento, vorrei far presente che ho trovato interessante anche il forum di finanza online dove è presente lo specifico argomento .

Ciao Enrico, conosco il forum di Finanza Online, per me uno dei migliori, ed il thread su MoneyFarm. Se decidi di unirti a noi su MoneyFarm non dimenticare di aggiornarci con la tipologia di portafoglio scelto ed i rendimenti che otterrai.

Innanzitutto ciao Lorenzo, mi aggiungo ad altri utenti nel farti i complimenti per l’articolo che ho trovato per caso nel ricercare commenti e opinioni su MoneyFarm e di cui periodicamente leggo gli aggiornamenti. Mi è stato veramente utile per prendere la decisione di aderire al loro servizio che si sta attivando giusto in questi giorni.

Un saluto anche a Fausto con cui concordo che “chi non risica non rosica”, ed è per questo motivo che ho deciso di destinare parte della mia liquidità in un portafoglio ETF creato da MoneyFarm (portafoglio C5-P1 tra quelli più rischiosi composto da 7 ETF) con l’auspicio di rendimenti ben più soddisfacenti dei Titoli di Stato e dei Buoni Fruttiferi Postali che hanno avuto un tracollo negli ultimi 3 anni, consapevole anche che nemmeno MoneyFarm ha la sfera di cristallo in un mondo come quello della Finanza fatto da Lupi, Speculatori ed Algoritmi che con un semplice click muovono ingenti capitali magari allo scapito del piccolo risparmiatore; altro motivo per cui ho aderito a MoneyFarm è che non ho il tempo e le giuste conoscenze per seguire tale investimento e le relative turbolenze del mercato.

Sempre per Fausto, che chiede suggerimenti per altre piattaforme simili a MoneyFarm, ho trovato recentemente ADVISE ONLY (maggiori info le trovi sul loro portale alle FAQ), in sostanza è una community di risparmiatori dove vengono postati i portafogli creati da loro stessi che si possono replicare o semplicemente seguire come idee di investimento; infine ma non meno importante il team di professionisti interno ad Advise Only ha creato una serie di 9 portafogli ETF con vari profili di rischio e orizzonte temporale completamente gratuiti (portafogli Express, non vengono forniti gli ISIN ma solo i pesi nelle varie asset-class) più altri 3 portafogli ETF a pagamento (portafogli Premiun) a Euro 24,00/anno (!) dove forniscono un servizio completo di ribilanciamenti periodici, poi sta a chi aderisce eseguire gli ordini sulla piattaforma di trading preferita.

Avendolo scoperto da poco non ho esperienza al riguardo, qualcuno ha avuta con Advise Only?!?

Spero di essere stato chiedo ed utile…un saluto a tutti!!

Ciao Alessandro, ti ringrazio dei complimenti e per il lungo commento che ho letto con estremo piacere.

Advise Only è una piattaforma che ho valutato ma ho scartato perché cercavo un servizio “all-inclusive” come MoneyFarm per il quale, dopo le fasi dell’apertura, l’unico mio compito sarebbe dovuto essere l’adesione o meno agli eventuali ribilanciamenti proposti con un solo click.

Se qualcuno ha avuto esperienze in merito, pur non essendo un post dedicato ad Advise Only, è libero di lasciare e condividere la sua esperienza in modo da soddisfare la curiosità di Alessandro e, perché no, anche la mia…

Alessandro ricambio i saluti e mi associo al giudizio di “semplicità” detto da Lorenzo in quanto l’uso e i ribilanciamenti di MoneyFarm sono più semplici e a portata di click.

Ciao Paolo, condivido la mia esperienza per creare soprattutto una base di confronto con tutti voi più esperti e meno esperti al fine di raggiungere quei famigerati guadagni che tutti noi auspichiamo. Premetto che sono reduce da annate pre 2008 in cui effettuavo quotidianamento transazioni di tipo azionario puro con rischi abbastanza elevati ( settori farmaceutici americani) con buone soddisfazioni; oggi non avendo più ne tempo ne cultura aggiornata e soprattutto finanze non più generose come una volta ho preferito gli ETF ad altri prodotti, ma soprattutto volevo essere seguito da chi fa questo mestiere tutti i giorni ed è facilmente e tempestivamente consultabile. Ho creato a metà Maggio del 2014 un portafoglio aggressivo sempre con arco temporale 5 anni con buona esposizione azionaria e poi ribilanciata con vendita di pacchetti dei mercati emergenti, ho scelto di proposito il periodo che ho definito “giusto” per rientrare in quanto esperienza finanziaria ci insegna che dopo una lunga discesa…dovrebbe arrivare anche una risalita. Direi che i risultati a distanza di un anno e mezzo quasi sono abbastanza accettabili, ho avuto anche picchi di + 13% e che poi in questa estate è stata dimezzata con conseguente ripresa; purtroppo credo che siamo sempre vittime di speculazioni e troppo esposti a cambiamenti politico economici. A mio modesto parere definisco il servizio offerto dal team Moneyfarm accettabile e non troppo oneroso, gradirei suggerimenti per individuare altre piattaforme che offrono servizi del genere (io non ne sono a conoscenza in dettaglio) ho consultato anche siti come Moneyreport e ho trovato suggerimenti e critiche fatte da persone preparate; ultimamente veniamo bombardati da agenzie che propongono investimenti in Forex. Attualmente il mio portafoglio con la ripresa di quest ultimo mese si aggira intorno ad un +10%. Però si sà che l’equazione nel mio caso è MAGGIORE RISCHIO=MAGGIORE GUADAGNO O MAGGIORE PERDITA. Un saluto a tutti

Ciao Fausto, ti ringrazio per l’interessantissimo commento e per aver riportato un’esperienza che, per quanto concerne l’arco temporale, è quella almeno fino ad oggi di maggior durata con MoneyFarm.

Quoto in toto quanto da te scritto ed in alcune parti, come quando fai riferimento ai movimenti azionari pre 2008, mi ci ritrovo alla grande.

In merito ad alternative d’investimento ho sempre escluso il Forex proprio perché ho meno tempo per dedicarmici e, soprattutto, mi manca la conoscenza approfondita dell’argomento.

Avevo, inizialmente, pensato anche al trading obbligazionario ma, come per sopra, ho ripiegato verso gli ETF e chi me li gestisce in maniera professionale e poco onerosa, ovvero MoneyFarm!

Se qualcuno ha consigli oppure esperienze, si faccia avanti!

Scusami Lorenzo, ho commesso un errore.. mi chiamo Fausto e avevo dimenticato di dire che stò attualmente valutando un altro investimento anche con cifra cospiqua a 5 zeri sempre con Moneyfarm con profilo moderato in quanto pensavo di tenerli in essere per almeno dieci anni e più. I fondi deposito non fanno per me, troppo standard e troppo poco soddisfacenti. Gli ETF proposti dalla piattaforma credo abbiano quel minimo di “azzardo” per poter raccimolare qualche guadagno accettabile. Poi “chi non risica non rosica” e non credo affatto in Buoni Postali tipo mia Nonna che rendono il 0.25 Lordo “sicuro” all anno. Secondo voi è guadagnare? Cmq dai leggiamo opinioni e pareri di chi come mè crede che ” il confronto è la base della crescita”. saluti a tutti e complimenti per aver aperto una discussione che ad oggi io non ho trovato nel web